导读:最近在讨论一个核心问题,电动汽车的电驱动系统的发展该怎么走。随着整个集成化的过程,从独立模块、电机与变速箱集成、电控与电机及变速箱部分集成三合一,加入更多功率电子形成多合一集成等阶段,功率电子层面“多合一集成”带来了整车分工的变化。

● 我们看到,走量的整车企业,为了更有效迭代自己的设计,从功率密度和高性能方面(功率密度、高效率、安全性和三电域控制器智能化)。

● 从新技术演变来看,集成电驱系统的热管理一体化、控制一体化和NVH优化都需要快速进行,我们看到了把电动压缩机和热管理单元整合进来的可能性。

● 而围绕高压的800V电压平台、SiC/GaN功率器件的应用。

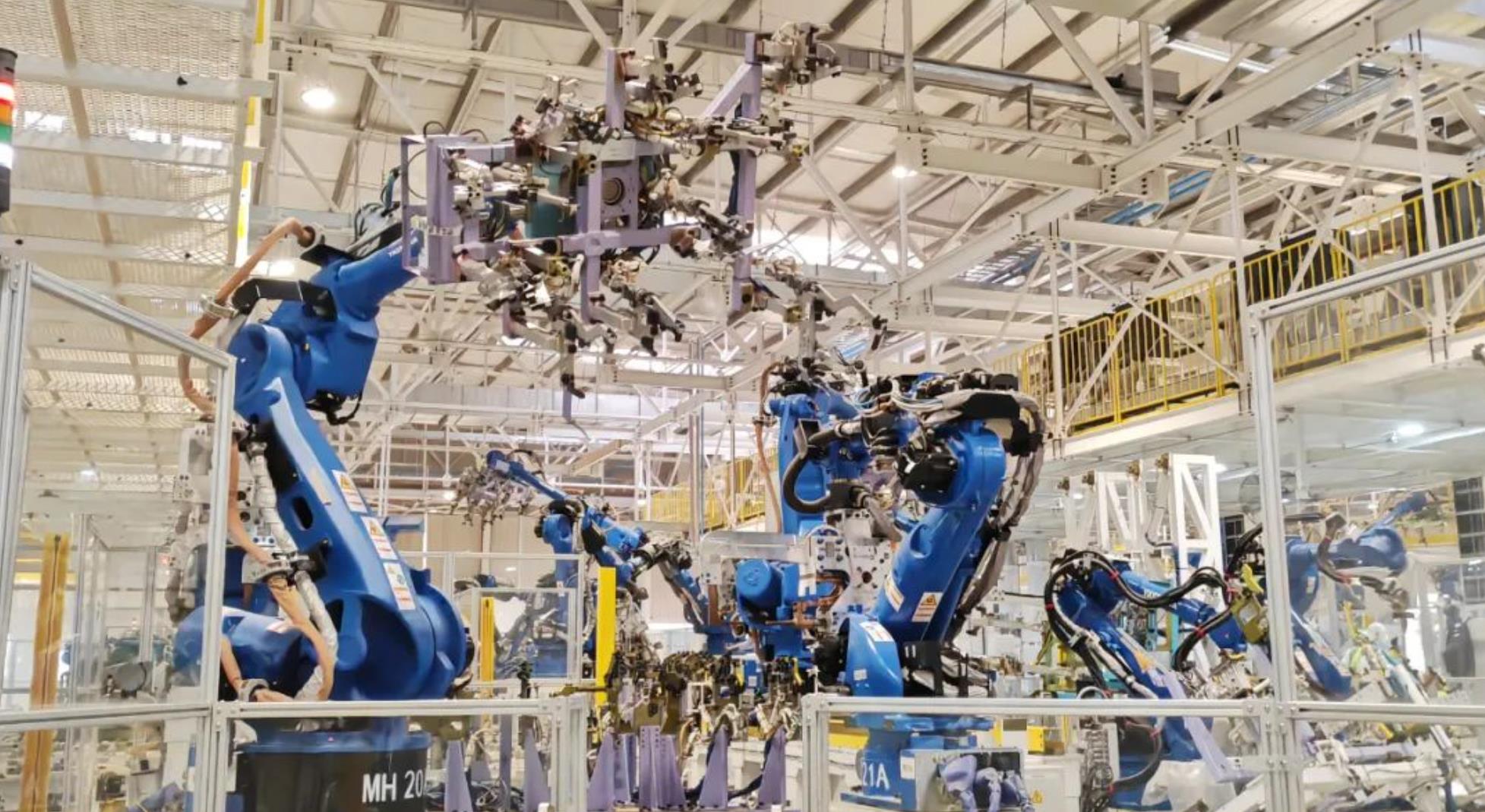

而由于量能的差异,车企对于这块的诉求,也在降低成本,所以整体的大逻辑是分化的。我猜想后续的模式是:从电动汽车的生产来看,所有的车企都会造一条集成产线,然后采用自研+模块化采购的模式,我们最终的需求是特斯拉的高效率生产和有准备的维修。

▲图1.所有的目标都是建设高效率的生产工厂

一、“八合一”电动力总成

去年比亚迪在e3.0平台上推出八合一电动力总成,将电机、变速器、电机控制器、PDU、DC-DC、OBC、VCU、BMS高度集成,系统占用空间得到进一步压缩,重量变得更轻。其整体性能较上一代功率密度提升20%,整机重量和体积分别降低15%、20%,系统综合效率达到89%。比亚迪基于整车定位,400V中压、800V高压同平台打造,独立升压装置+复用驱动系统功率器件组成升压充电拓扑,实现模块化式的升压架构。

▲图2.电驱动的集成化趋势

在这里导入了电驱动系统的域控制器就显得比较顺,通过高端的英飞凌TC3系列单片机,可以把大量的功能进行集成,在隔离、电源、通信、驱动等各方面,都有很大的帮助。

▲图3.集成化中的芯片使用

而在升压这个环节上,比亚迪也考虑了采用电机的逻辑,把电机作为快充升压的一部分拓扑,来帮助外部的750V系统兼容现有车辆的快充电压需求。

▲图4.比亚迪的功率拓扑的需求

我们看到这里等于把所有的软件全部加进去,硬件上功率器件多、开关频率高,主控芯片频率提升,EMC的要求高。而在高低压设计中,整个屏蔽的考虑要更多,而集成在一起散热,对于整个功率电子设计难度也在加大。

软件方面等于OBC、DCDC、VCU和BMS加上原有的逆变器都在里面,可不是开发很复杂了嘛。

▲图5.集成带来的难度

我个人的看法,这种集成化带来的挑战是非常大的,也会改变整个相关产品的供应格局。

二、目前的格局

5月新能源乘用车电机电控累计搭载量为35.8万套,同比增长71.2%。纯电三合一及多合一电驱动系统搭载量为19.6万套,同比增长77.8%,占到总配套量的54.7%。驱动电机上,弗迪动力、方正电机和日本电产是装机量前三的供应商,目前供应商的供应模式从单纯的驱动电机过渡到开始打碎供应扁线、定转子、电机控制模块,弗迪动力、汇川技术和日本电产位居前三。阳光电动从数据来看很高,围绕混动双电机控制器,DHT总成的需求是新增的。

因此我的看法是,围绕纯电动的生产模式,和围绕DHT的两种模式,会延伸出不同的需求,外部第三方可能还是会努力生长起来。如果等到类似特斯拉和比亚迪的模式走通,大的客户都自己干,只有零散的模块才有机会。

▲图6.电驱动方面的考虑

这也殃及了相关的OBC市场的发展,5月,新能源乘用车OBC装机量共322,632套,同比增长81.77%。目前除了比亚迪和特斯拉这样自己玩以外,由于OBC的价格竞争压力很大,目前市场以第三方供应商为主。目前国内开始从小功率模块上导入SiC器件,比如丰田在bZ4X上搭载了基于日本电装SiC技术的OBC和DC-DC转换器。国内欣锐、威迈斯、英博尔等企业也发布了基于碳化硅的OBC产品方案。

▲图7.OBC市场的竞争情况

5月,新能源乘用车BMS装机量共323,851辆,弗迪电池市占率达31.9%,宁德时代占比13.3%。有关电池管理系统的格局,目前已经比较清楚了(车企是✨,电池企业,Pack厂是+,第三方是圈圈)。

● 量大的车企,一定选选择自己来做

● 新势力,硬件外包(挂自己的名字),软件自研

● 电池厂和Pack厂也会干

● 由于BMS价格低但是开发成本高,中低端的车企开始选择第三方供应商,

随着做多合一,这个趋势会继续提速。

▲图8.BMS厂家的情况

小结:

我个人判断车企做总装,核心自己开发和外部采购一些零件的模式将会成为一种大趋势,里面的企业围绕自己的优势,做点分散的需求,这大概是这样的格局。

作者:汽车电子设计 朱玉龙